Обов'язкові (мінімальні) резерви — це безпроцентні вклади комерційних банків у центральному банку, розмір яких встановлюється у визначеній пропорції до банківських зобов'язань (депозитів клієнтів). Резервні вимоги можуть виставлятися до всіх банківських пасивів або тільки до окремих видів банківських зобов'язань.

Обов'язкові резерви за своєю сутністю — показник кредитної мультиплікації, який визначає рівень «затухання» коливань депозитної емісії, що виникає в результаті переказу коштів з рахунків комерційних банків. За допомогою цього інструменту центральні банки обмежують можливості кредитної експансії та депозитної емісії. Обов'язкові резерви виконують також функцію страхування депозитів.

Режим обов'язкових резервів уперше було запроваджено в США, а потім в інших країнах, наприклад ФРН, Франції. Його було задумано як засіб страхування ризику, щоб гарантувати виплати вкладникам, а окремим інструментом грошово-кредитної політики він став пізніше. Застосовуючи процедуру обов'язкових резервів, центральні банки зробили спробу тісніше пов'язати емісію депозитних грошей з кредитними можливостями комерційних банків.

Нині політика обов'язкових резервів має подвійне призначення:

• забезпечити постійний рівень ліквідності комерційних банків. Зміною розмірів обов'язкових резервів центральний банк може блокувати або змінювати значну частку ліквідних коштів комерційних банків і в такий спосіб впливати на їхню діяльність;

• використовується як інструмент центрального банку для регулювання грошової маси. Збільшення норми обов'язкових резервів зменшує кредитний потенціал банків і масу грошей в обороті; зменшення цієї норми, навпаки, вивільняє додаткові ресурси, сприяє розширенню активних операцій банків і збільшенню маси грошей в обороті.

У світовій банківській практиці немає єдиного стандарту щодо резервних вимог. У різних країнах, згідно з чинним законодавством, по-різному встановлюється порядок формування обов'язкових резервів, але всі вони мають на меті примусити комерційні банки тримати певну частку мобілізованого капіталу, на рахунку в центральному банку. Резервні відрахування комерційних банків вилучаються з обігу, що забезпечує гальмування кредитної емісії грошей.

Центральні банки більшості країн використовують диференційовані норми резервування залежно від виду, терміну й величини банківських зобов'язань (депозитів). Так, резервні ставки для зобов'язань , що підлягають оплаті на першу вимогу, як правило, найвищі, а для ощадних вкладів — найбільш низькі. Наприклад, у США, ФРН норма резерву за вкладами до запитання більш висока, ніж за терміновими й ощадними вкладами. Центральні банки мають право змінювати норми резервування, виходячи з кон'юнктури грошового ринку, але у межах визначених параметрів. Маніпулюючи ставками обов'язкових резервів, центральні банки намагаються вплинути на пропозицію грошей. Якщо норми обов'язкових резервів високі, то центральний банк обмежує кількість грошей, що знаходяться у розпорядженні комерційних банків. Відтак знижується кредитоспроможність банків і підвищуються процентні ставки за кредити.

Зміна норм обов'язкових резервів регулює ресурси комерційних банків, що їх вони зобов'язані зберігати в центральному банкові. Сума коштів, що зберігаються, встановлюється у певному процентному відношенні до величини депозитів банку.

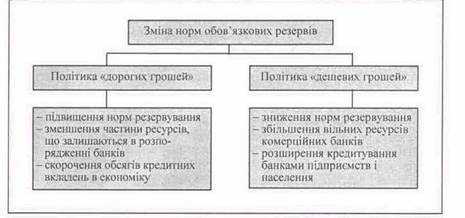

Центральний банк періодично змінює норму обов'язкових резервів залежно від ринкової ситуації й типу своєї політики. За рестрикцінної політики центральний банк підвищує норми резервування, що відповідно зменшує частину ресурсів, за рахунок яких комерційні банки можуть надавати кредити підприємствам і населенню, що відповідно зменшує грошову масу в обороті та збільшує процент за користування банківськими позиками. Експансіоністська політика, навпаки, передбачає зниження норм обов'язкових резервів, унаслідок чого більша частина ресурсів залишається в розпорядженні комерційних банків, що сприяє збільшенню обсягів кредитних вкладень в економіку (рис. 15.4).

Резервні вимоги є одним із головних інструментів грошової політики центрального банку. Широке застосування цього методу пов'язане , по-перше, із надзвичайною простотою організації контролю (простий перегляд параметрів), а по-друге, з універсальністю впливу (охоплює всі банківські установи).

Для дотримання нормативів обов'язкових резервів комерційні банки, як правило, утримують резервні активи на рахунку в центральному банку. При цьому в багатьох країнах (наприклад, США, ФРН, Швейцарії) до обов'язкових резервів зараховується готівка в касах комерційних банків.

Класична схема резервування передбачає розміщення коштів комерційних банків у центральному банку в певному процентному співвідношенні до різних категорій банківських пасивів (здебільшого вкладів до запитання та різних видів строкових депозитів). Розрахунковий період для виконання резервних вимог, як правило, становить один місяць, однак у різних країнах може коливатись у межах від 10 днів (в Іспанії) до 6 місяців (в Англії). Величина ставок обов'язкових резервів також є різною. Найвищі ставки встановлено в Італії та Іспанії (відповідно 25% і 17%), а найнижчі — у Японії та Англії (відповідно 0,125% і 0,45%). Водночас у країнах з високими ставками обов'язкові резерви не завжди є безпроцентними.

Ефективність встановлення норм обов'язкових резервів залежить від широти охоплення ними різних категорій зобов'язань комерційних банків. Що ширшим є таке охоплення, то менше можливостей .мають кредитні установи для того, щоб «обминути» цей інструмент грошово-кредитного регулювання. У країнах, де центральні банки встановлюють жорсткі обмеження на зростання грошової маси, від комерційних банків часто вимагають дотримання відповідності між загальними банківськими пасивами й депозитами, що включаються у розрахунок мінімальних резервів.

Рефінансування. Комерційні банки мають можливість пом'якшити жорстку політику обов'язкових резервів і значно поліпшити поточну ліквідність за рахунок активних операцій на відкритому ринку та політики рефінансування, що проводить центральний банк. Наприклад, компенсаційне рефінансування може здійснюватись шляхом переобліку векселів; безпроцентного флотингу (сальдо неоплачених операцій) за безготівкових розрахунків із центральним банком;

урахування готівки за виконання обов'язкового резерву. Центральний банк для впливу на діяльність комерційних банків може використовувати кредити рефінансування. Рефінансування охоплює три види кредитів, що їх надають комерційним банкам.

Редисконтний кредит пропонується комерційним банкам в обмін на цінні папери. Ломбардний кредит надається центральним банком комерційним банкам (які мають проблеми з ліквідністю) під заставу цінних паперів.

Кредит рефінансування. Існує два різновиди такого кредиту:

• перший призначається для рефінансування централізованих інвестицій. Це цільовий кредит, який надається лише під уже розпочаті проекти;